《中国科技投资》刘逸伦

政策红利下,对持牌消费金融公司的影响好坏兼具。就马上消费金融来说,因展业之中疑存违规而不得不面对未来发展的隐忧。

近日,中国银保监会办公厅下发《关于促进消费金融公司和汽车金融公司增强可持续发展能力、提升金融服务质效的通知》(以下简称《通知》),从政策面给予消费金融公司支持。同时,对行业规范性的强调,也是监管层对于发展普惠金融的基本思路。消费金融公司“精耕细作”搞发展、保障消费者权益才是正途。

经营承压

10月22日,马上消费金融完成首期金融债券发行,本次融资金额共计5亿元,期限为两年,发行票面利率为5.3%。

与同样以线上轻资产运营模式为主的招联消费金融相较,马上消费金融的金融债无论在发行规模还是票面利率均处于劣势。今年,招联消费金融四个月内连发三期金融债券,共计70亿元,年利率最低为3.04%。

发债利率与发债主体信用资质有关,上海新世纪资信评估投资服务有限公司(以下简称“新世纪评级”)对马上消费金融主体和债项评级均为“AAA”级,同时表示:马上消费金融目标客户定位相对下沉,近年来业务规模迅速扩张,使其面临一定信用风险管控压力,2020年以来,新冠肺炎疫情对公司资产质量的影响仍需关注。

据公司公开数据显示,2019年马上消费金融总贷款投放量为1573.06亿元,同比增长85%,但营收、净利润却未跟上贷款量增速。具体来看,马上消费金融的利息和手续费收入同比增长了30%,与贷款发放增速较为一致。拖累营收的主要是利息和手续费支出,从2018年的26亿元大幅增长至2019年的51亿元。

零壹研究院院长于百程认为背后存在两方面原因:“一方面,在放宽规模扩大后,马上消费金融更加依赖股东之外的渠道融资,初期融资成本更高;另一方面,由于行业竞争上升,针对合作方的手续费支出上升。随着马上金融的金融债、ABS等融资渠道的不断扩展,机构认知上升,资金成本压力有望不断降低。”

值得注意的是,公司1-90天及90天以上的贷款逾期率高居不下。2017年-2019年,马上消费金融的逾期率分别为12.5%、5.91%、4.47%。根据最新监管口径,逾期60天以上的贷款纳入不良,这意味着马上消费金融的不良贷款率也将走高,将影响相关拨备金额以及资本金充足情况。

拨备计提方面,马上消费金融计提的贷款减值损失逐年增长,2017年-2019年分别为32.28亿元、58.09亿元和59.26亿元,拨备覆盖率分别为171.5%、172.71%、164.51%。新世纪评级认为:“公司(马上消费金融)未来仍面临拨备计提压力。”

代理催收费用是公司管理费支出增多的主要因素,近三年催收费用大幅增长,分别为1.22亿元、7.01亿元和10.36亿元。连年走高的催收成本,也拖累了马上消费金融的盈利能力。

随着互联网巨头的零售渠道地位愈加强势,消费金融领域竞争日趋激烈,公司在业务营销、风险定价、客户关系管理等方面持续面临竞争。再叠加疫情冲击,使得持牌消费金融在互联网巨头和网络小额贷款公司夹缝间生存发展愈加困难。

正在此时,监管发文支持持牌消金发展,持牌消费金融或迎机遇。有持牌中介机构表示:“网贷新规(《网络小额贷款业务管理暂行办法(征求意见稿)》出台后,未来三五年,最值钱的牌照,将变成消费金融。”

政策礼包

11月,为妥善应对疫情影响,增强消费金融公司公司和汽车金融公司可持续发展能力,银保监会下发《通知》至各金融机构。

此次《通知》内容最引人注目的是,监管从降低拨备要求、拓宽融资渠道、增加资本补充方式三大方面给予的政策支持,提升消费金融公司可持续发展能力。

监管指出,将逾期60天以上的贷款全部纳入不良以及资本充足率不低于最低监管要求的前提下,消费金融公司拨备覆盖率可以从现有的150%降低至130%。以2019年拨备水平来计算,马上消费金融至少可释放出20亿元的资金。

对此,某持牌消费金融公司从业人士认为:“目前按照监管的要求是150%的拨备覆盖率,政策出台将进一步有效提高公司的盈利水平、整体经营指标以及风险化解能力。”

政策鼓励消费金融行业在严格风险暴露的条件下,降低拨备水平,给予消费金融公司经营更大的灵活性和包容度。同时,也降低消费金融公司外部融资依赖,有利于消费金融由主体融资向资产融资转变。

此次支持文件若与早些出台的网络小贷新规结合来看,可以发现政策上的连续性,最终会加速消费金融行业的有效调整。麻袋研究院高级研究员苏晓芮分析称:“近期网络小贷新规相关条款对具体数值的硬性规定,导致其性价比远远落后于消金牌照。网络小贷新规出台‘冻结’了网络小贷牌照的存量和增量,不会有新增牌照,存量难以转让拍卖,还会有逐步退出的情形。”

网贷需求是客观存在的,一刀切可能会加剧地下交易的滋生。苏晓芮称:“网贷新规的诞生,就是把行业机构从网络小贷业态导向消费金融业态,原先在网络小贷业态内实力派‘玩家们’达不到杠杆率和注册资本的要求,会转而投向持牌消金的怀抱。因此,会为存量消金公司带来更为激烈的行业竞争。”

消费者权益保护

《通知》中监管提出消费金融公司需“打造核心竞争力,提升服务实体经济质效”,并提出四点要求:明确定位及业务模式、打造核心竞争力、强化消费者权益保护、正确发挥促消费作用。同时今年监管还指出,金融科技公司在发展过程中,也需注意保护消费者权益。

马上消费金融“高收益覆盖高风险”的业务发展模式目前仍未彻底改变。《中国科技投资》记者了解到,在21CN聚投诉、黑猫投诉等第三方平台,用户对马上消费金融的投诉多涉及平台贷款捆绑搭售保险的情况。据不完全统计,与马上消费金融合作收取保险费用的保险企业有永诚保险、永安保险、阳光保险、亚太财险、泰康财险、众安保险。

记者调查用户描述发现,在马上消费金融贷款搭售的保险中,不仅存有信用保证保险,还有人寿险、医疗险等险种,且保单费用较高。有用户表示于2019年-2020年在马上消费金融平台3笔贷款,均在不知情的情况下被收取保险费用,保障期限均为1年。重复保障,过度增信收取额外费用加重了用户的贷款负担,提高了借款综合成本。

11月3日,银保监会消保局局长郭武平撰文表示,持牌金融机构和新兴金融科技公司都必须保护好消费者权益,文章谈到“金融科技公司利用寡头垄断地位,收取过高费用,增加了金融消费者成本。金融科技公司利用导客引流的优势,直接收取的费用占客户融资综合成本的1/3左右,加上代销或其他过度增信产品等收取的费用,往往高达2/3。”

对此,记者致函马上消费金融询问如何保护消费者权益,相关负责人未予以回应。据悉,今年银保监会将对贷款中存在的消费者权益受侵害乱象进行整治,消费金融公司综合息费超过24%即视作过高,强制搭售保险更是触碰合规红线。

未来,马上消费金融在业务及发展中将有怎样的整改,《中国科技投资》将会持续关注。

马上金融逾期2天还能,消费金融促进消费升级

《中国科技投资》刘逸伦政策红利下,对持牌消费金融公司的影响好坏兼具。就马上消费金融来说,因展业之中疑存违规而不得不面对未来发展的隐忧。近日,中国银保监会办公厅下发《关 时间:2022-11-10

美团金融逾期后将强制,无力偿付的限制

有逾期的朋友今天你要是看到这篇文章算是捡到宝了,因为十月份行业的一些最新消息与你息息相关,先点赞转发往下看!一,信用卡修复无需再等五年,信用修复管理办法实行版终于来了,今年 时间:2022-11-10

花呗逾期了还能最低还款嘛,花呗入征信,那么问题解答来了会怎么样

近期花呗将全面接入央行征信系统的公告登上热搜。 9月22日,花呗公告表示,在央行征信管理部门的指导下,正逐步推进接入央行征信系统的工作。目前,在获得用户授权的基础上,部分用户 时间:2022-11-10

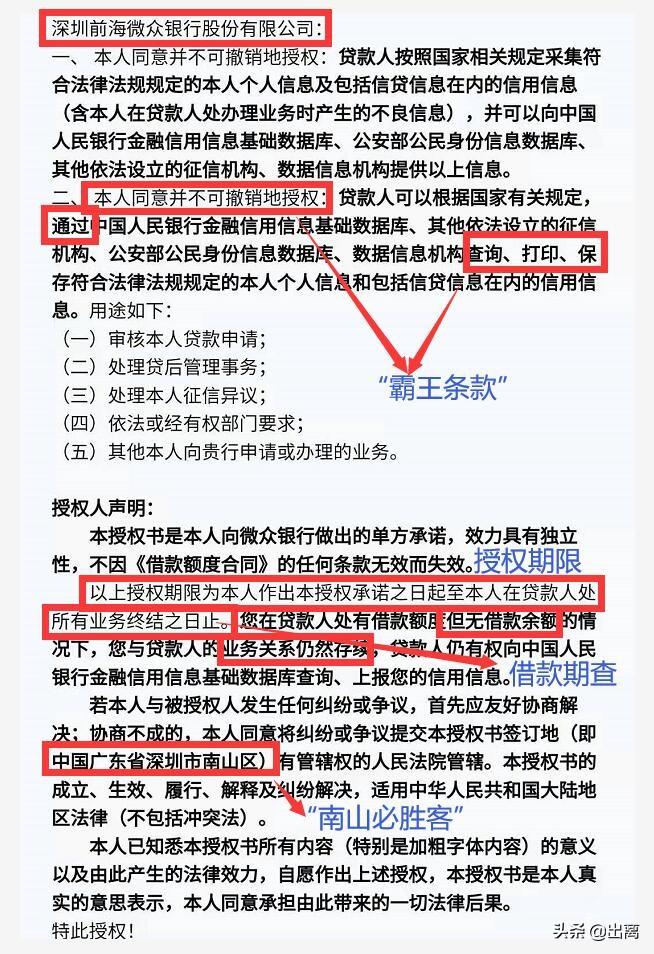

微众多久算逾期,微粒贷个人征信授权书

个人征信授权书腾讯微粒贷在借款合同中规定,个人征信信息授权查询期限为本人做出本授权承诺之日起至负债人在深圳前海微众银行处借款业务终结之日止,包括无还款能力的逾期期间 时间:2022-11-10

怎么查自己是否有逾期账单,信用钱包逾期一天及时还款了还会上征信吗

What信用卡逾期还款影响征信!已被冻结? 如果你也收到过这类短信,可要当心了!今天有信君就来分享一个真实的案例,希望大伙儿能够警惕此类案件的发生。几日前,王女士收到一条短信,短 时间:2022-11-10