承诺三年赚7亿,反而亏损8亿元!

这种魔幻现实剧情出现在了*ST美丽的自然人股东王仁年身上。由于迟迟不支付高达15亿元的业绩补偿款,9月16日,王仁年领到了深交所的公开谴责处分。

雪上加霜的是,由于标的资产上半年继续亏损,王仁年要完成2019年高达3亿元的业绩承诺也悬了。

作为A股并购热潮的“后遗症”,近年来,拖欠业绩补偿款的“老赖”频现。同时,由于业绩承诺方持有的上市公司股份经常处于质押甚至被冻结的状态,上市公司“征收”业绩补偿款也成了老大难问题。

业绩承诺不“美丽”

如果不了解*ST美丽的历史,很难想象作为自然人股东的王仁年是如何背上高达15亿元的业绩补偿款的。

2015年,*ST美丽斥资16.6亿元收购了八达园林100%股权。彼时作为八达园林原实控人的王仁年承诺,八达园林2015年、2016年和2017年的扣非后归母净利润分别不低于1.66亿元、2.31亿元、3.30亿元。

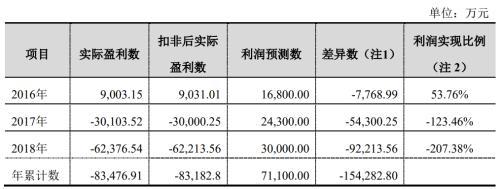

结果,业绩承诺的第一年,八达园林的业绩就没有达标。于是,*ST美丽和王仁年协商变更业绩承诺金额及期限,后者承诺:八达园林2016年、2017年、2018年和2019年的扣非后归母净利润分别不低于1.68亿元、2.43亿元、3亿元和3亿元。

2016年八达园林的业绩又没有达标。更讽刺的是,2017年和2018年,八达园林更是分别亏损3亿元和6.22亿元——王仁年原本承诺八达园林三年实现7.11亿元净利润,结果反倒亏损了8.32亿元,两者相差了15.43亿元!

根据公告,由于八达园林2016年、2017年和2018年均未完成承诺净利润且出现资产减值情形,作为业绩承诺方的王仁年应支付的补偿金额分别为1.15亿元10.11亿元和5.34亿元,累计应补偿金额已达交易作价16.60亿元的上限。

协议约定,王仁年应在公司董事会审议确定当年应补偿金额后5个工作日内将补偿款支付至公司。不过,截至深交所作出公开谴责决定之日,王仁年仍未支付公司2017年度部分业绩补偿款9.75亿元和2018年度业绩补偿款5.34亿元。

这还没完。半年报显示,今年上半年,八达园林再亏近90万元,继续拖累*ST美丽业绩的同时,也使得王仁年要完成2019年的业绩承诺几乎化为了泡影。而*ST美丽原打算并购八达园林增厚公司业绩的美梦不但没有实现,反倒增添了一个业绩包袱。

更为严重的是,由于并购八达园林产生了8.26亿元的商誉,2016年和2017年,美丽生态对八达园林计提商誉减值准备约8.6亿元,其中2017年计提商誉减值7.11亿,直接导致公司当年巨亏10.61亿元,2018年再亏7.32亿元,并因此“披星戴帽”。

*ST美丽的遭遇并非个案。

作为A股并购热潮的“后遗症”,近年来,很多上市公司在经受商誉减值对业绩打击的同时,也同时遭遇了业绩承诺方未支付业绩补偿款而带来的持续困扰,并因此频频与业绩承诺方对簿公堂。

今年2月,华映科技披露称,公司与华映百慕大因合同纠纷事项向法院提起诉讼,后将大同股份和中华映管作为上述诉讼案被告,并将诉讼请求变更为判令华映百慕大向华映科技支付业绩补偿款19.14亿元,此后又将诉讼金额追加至30.29亿元。

业绩补偿款难收回

近年来,业绩补偿款的支付已经成为老大难问题,甚至有业绩承诺方长期拖欠业绩补偿款而登上“老赖”名单。

业内人士指出,由于上市公司收购资产时经常采用“股份支付+现金支付”的方式,而现金支付经常采用分期支付的方式,尚未支付的现金对价还可以抵消一部分业绩补偿款。但是,由于业绩承诺方的股权经常处于质押状态,通过回购股份来完成业绩承诺时常遇阻。

比如,在金盾股份收购中强科技的案例中,由于业绩承诺方周伟洪未能完成业绩承诺,金盾股份应以1元/股的价格向周伟洪回购并注销5518.95万股股份。不过,由于周伟洪所持股票已全部处于质押状态,股份回购迟迟未能成行。

今年7月12日,金盾股份公告称,上述回购并注销股票实际数量为1802.03万股。但问题是,由于周伟洪此前质押的3716.92万股股票被银河证券按照双方公证债权文书约定向法院申请强制执行,以回购股票完成业绩补偿的办法,似乎也很难行得通。

鉴于此,很多上市公司在收购时会对股权质押作出限制。比如,省广集团当年在收购上海雅润时就与业绩承诺方祝卫东约定,祝卫东可将所持上市公司股份质押所得资金以借款方式用于上海雅润业务发展,除此之外未经上市公司书面同意,不得设定任何质押。

不过,此后,祝卫东却在未获得省广集团书面同意的情况下,先后于2015年2月16日、2016年12月8日分别将所持有的253.5万股、1462.5万股上市公司股份予以质押,相关质押所得资金也并未用于标的公司业务发展。

今年3月,证监会发布的《关于业绩承诺方质押对价股份的相关问题与解答》明确规定,“业绩承诺方保证对价股份优先用于履行业绩补偿承诺,不通过质押股份等方式逃废补偿义务;未来质押对价股份时,将书面告知质权人根据业绩补偿协议上述股份具有潜在业绩承诺补偿义务情况,并在质押协议中就相关股份用于支付业绩补偿事项等与质权人作出明确约定。”

上市公司在业绩补偿款方面遇到的问题远不止这些,新华医疗则遇到了更棘手的一种情况。

今年8月14日晚间,新华医疗公告称,因隋涌等9名自然人未履行2016年度和2017年度业绩承诺,公司依法向法院提起诉讼,要求隋涌等9名自然人支付成都英德2016年度、2017年度业绩补偿额合计3.8亿元以及延迟支付的利息。

不过,山东省高级人民法院审理认为,新华医疗要求隋涌等9名自然人支付业绩补偿款的请求成立,但因其实际参与管理经营,对业绩下滑负有相应的责任,判令隋涌等9名自然人仅需支付1.33亿元的业绩补偿款以及延迟支付的利息。

但问题是,近两年,被上市公司收购后,标的公司“失控”的案例比比皆是,上市公司做“甩手掌柜”的风险极大。而新华医疗参与标的公司管理经营后,却被作为调减业绩承诺补偿金额的理由,这是新华医疗万万没想到的。收到上述判决后,新华医疗向山东省高级人民法院提起上诉。

本文源自中国证券报

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

“老赖”王仁年拖欠*ST美丽15亿业绩补偿款 深交所公开谴责

承诺三年赚7亿,反而亏损8亿元!这种魔幻现实剧情出现在了*ST美丽的自然人股东王仁年身上。由于迟迟不支付高达15亿元的业绩补偿款,9月16日,王仁年领到了深交所的公开谴责处分。雪 时间:2022-11-15

捷信逾期一天会对房贷有影响吗,高利贷之王之贴身利器人民银行之信用报告

原创首发 | 金角财经作者 | 胡野原 5月,一个天津的催收员来到开封尉氏,按照纸张上打印的户籍地址,找到了蔡颖的乡下老家。 蔡颖做装修材料生意,店面在开封尉氏城区。听到有人来 时间:2022-11-15

申报逾期要罚款5000,禹州最新通报:因疫情防控纳税申报逾期,免予处罚吗

大河报·豫视频记者 李思远 1月20日上午,在许昌市新冠肺炎疫情防控第十八场新闻发布会上,禹州市税务局通报了疫情期间的税收征管政策。按月或按季申报的纳税人,2022年1月份税费 时间:2022-11-15

宜人贷逾期五天说上门,宜人贷回应遭清理

北青网4月18日电(统筹:陈勇敢 实习记者/马洋)记者独家获悉,有用户投诉宜信旗下P2P网贷平台宜人贷套路贷款。在未经用户同意的情况下,向其银行卡发放了8万元的贷款,其随即与宜人贷 时间:2022-11-15

泾川县市场监督管理局“重拳”出击开展特种设备超期未检专项整治行动

为切实消除在用特种设备超期未检存在的安全隐患,进一步预防和减少一般事故,有效遏制特种设备事故和重大影响事件发生,近日,泾川县市场监督管理局重拳出击开展特种设备超期未检专 时间:2022-11-15