道路千万条,信用第一条;还款不规范,碰壁泪两行。

在信用体系日益完善的当下,信用污点将对每个人的日常生活产生不利影响,如征信受损、贷款困难,被列入失信被执行人名单、出行受限等。在此背景下,珍惜信用、避免贷款逾期已成为社会共识。

那么,哪种贷款对人们生活的渗透度较高?相信很多人的第一反应是“信用卡”。还款日、免息期、最低还款额、分期还款……对于很多持卡人来说,这些名词已相当熟悉,但如果面对以下几个更深一步的问题,恐怕很少有人能做出精准回答:你的信用卡有容时容差功能吗?逾期3天以内,是否会产生信用污点?连续逾期91天或以上,征信中将产生怎样的标记?

别急,生财君这就为你一一讲解。

首先,我们需要了解信用卡的“容时容差”功能。“容时,是指在信用卡还款日到期当天,若持卡人没有按时还款,银行会再给持卡人一个宽限期,一般为3天。”中国工商银行(01398)牡丹卡中心相关负责人说。

“容差”则是指,到还款日后,持卡人未足额还款,当未还款金额小于或者等于银行规定的一定金额时,银行将认为该持卡人已全额还款,未还款金额自动记入下期账单;当期应还宽限差额通常为10元。

值得注意的是,只有部分信用卡具备容时容差权益,建议持卡人在办理前进行确认。目前,工行推出的星座卡、奋斗卡、生肖卡均具备容时容差功能。

“如果你办理了一张没有容时容差功能的信用卡,一定要记得及时还款,不然的话,逾期1天银行就会按规定收取利息,并会上传逾期记录到个人征信系统,在个人征信报告中标记为‘1’,你会收到催收短信和催收电话。”上述负责人说。

相反,如果你拥有一张容时容差功能的信用卡,如果仅仅逾期1天且不是“惯犯”,千万别担心,大部分银行会采取较为宽容的态度,认为你只是忘记还款,如果你在还款的宽限天数内及时补救,你将仍然被认定为正常还款。

但是,一旦逾期的天数超过了还款的宽限天数,你将被收取逾期产生所有的息费。举个例子,如果还款宽限天数为3天,你在3天内还款将被视为正常还款,不产生息费;但如果你在第4天才还款,银行将从记账日起收取息费。

如果你连续逾期91天或以上,你的征信报告中会产生“4”这个标记,此时,银行会认为你在故意拖欠贷款。“你不仅会被银行拉进黑名单,还很有可能会被法院拉进失信人黑名单,进而对自己的工作、生活、出行、住宿、融资等各方面造成不良影响,例如限制出入境,限制某些驾驶行为,冻结驾驶证、限制驾驶证年检,限制高消费行为等各项处罚措施。”工行牡丹卡中心相关负责人说。

了解了信用卡逾期规则后,我们来讲一讲上面提到的“征信记录中的符号”问题,以便大家更顺畅地读懂自己的征信记录。

具体来看,“/”表示未开立账户;

“*”表示本月没有还款历史,还款周期大于一个月的数据用此符号标注,还款频率为不定期,当月没有发生还款行为的用*表示;开户当月不需要还款的也用此符号表示;

“N”正常(表示借款人已按时足额归还当月款项);

“1”表示逾期1~30天;

“2”表示逾期31~60天;

“3”表示逾期61~90天;

“4”表示逾期91~120天;

“5”表示逾期121~150天;

“6”表示逾期151~180天;

“7”表示逾期180天以上;

“D”担保人代还(表示借款人的该笔贷款已由担保人代还,包括担保人按期代还与担保人代还部分贷款);

“Z”以资抵债(表示借款人的该笔贷款已通过以资抵债的方式进行还款,仅指以资抵债部分);

“C”结清(借款人的该笔贷款全部还清,贷款余额为0,包括正常结清、提前结清、以资抵债结清、担保人代还结清等情况);

“G”结束(除结清外的,其他任何形态的终止账户)

值得注意的是,信用卡逾期对每个人的影响并非终生无法消除。根据《征信业管理条例》,征信机构对个人不良信息的保存期限,自不良行为或者事件终止之日起为5年;超过5年的,应当予以删除。

“但想想自己要带着5年的信用黑点,承受到处贷款碰壁之苦,后果还是很严重的。”上述负责人说。

既然良好的信用状况如此重要,我们怎样做才能避免逾期呢?业内人士提出了三点建议。

第一,仔细看清合同,尤其要明确还款日期、罚款规则。

第二,绑定常用银行卡,开通自动还款。通常,人们产生逾期并非是没有还款能力,而是忘记还款。因此,建议在还款系统中关联自己的银行卡,让系统自动扣款。此外,由于部分第三方还款平台存在延时,一般需要几分钟甚至几小时才能到账,建议持卡人提前准备资金,应至少提前一天还款,尽量避免在还款日当天还款。

第三,分期还款,办理账单分期。如果持卡人出现了资金短缺问题无法及时还款,建议在还款日之前对本期账单做分期,需要注意的是,大部分银行不支持在还款日当天再对账单做出分期。

本文源自经济日报

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

网贷逾期算不良记录么,网贷不还会纳入征信吗

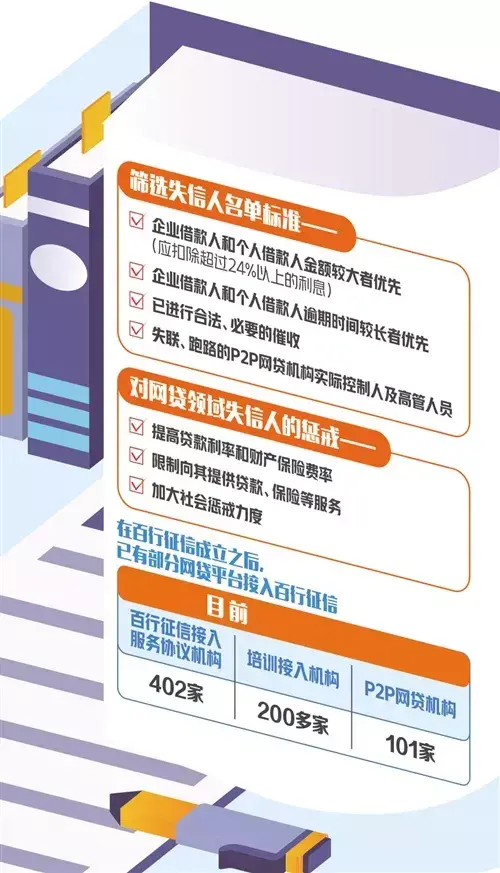

近年来,部分借款人恶意逃废债、逾期不还款,加剧了P2P网贷行业风险。为加大P2P网贷领域借款人失信惩戒力度,保护出借人利益,监管部门通知明确,不论是正在营业的还是已退出经营的P2 时间:2022-11-12

身边的民法典|欠钱可以久拖不还?普通诉讼时效期间确定为三年

来源:东莞时间网-i东莞■苏连娇/漫画民法典被誉为“社会生活的百科全书”和“保障民事权利的宣言书”,共7编1260条,将于2021年1月1日起施行,是迄今为止我国条文数最多的一部法律 时间:2022-11-12

澳洲逾期居留在申请移民,在澳洲签证到期却没回国有什么影响

随着疫情的结束,世界各国的边境线完全开放,因为新冠疫情在澳大利亚被困了两年,一直靠旅游签证续签的家长到了离境的时刻。许多境内续签的父母接到了民政局“建议信”友谊提醒边 时间:2022-11-12

没上征信的贷款逾期被代偿了,征信上有代偿记录怎么办

对于征信不良这块,大家最熟悉的莫过于逾期了,逾期的确会造成征信不良,但征信不良的程度取决于你逾期的时间有多久,逾期时间越长,征信所受到的影响就越大,而其中,有一种为“征信代偿 时间:2022-11-12

车贷逾期二十多天被扣,贷款买车逾期不还 法院依法强制扣押吗

人无信而不立。在现实生活中,仍有一些人不讲信用,贷款拖欠不还,既“坑”了家人,也影响了债权人的正常运转,更损害了社会诚信环境。近日,船营法院紧急远赴一百余公里,成功扣押一辆未 时间:2022-11-12