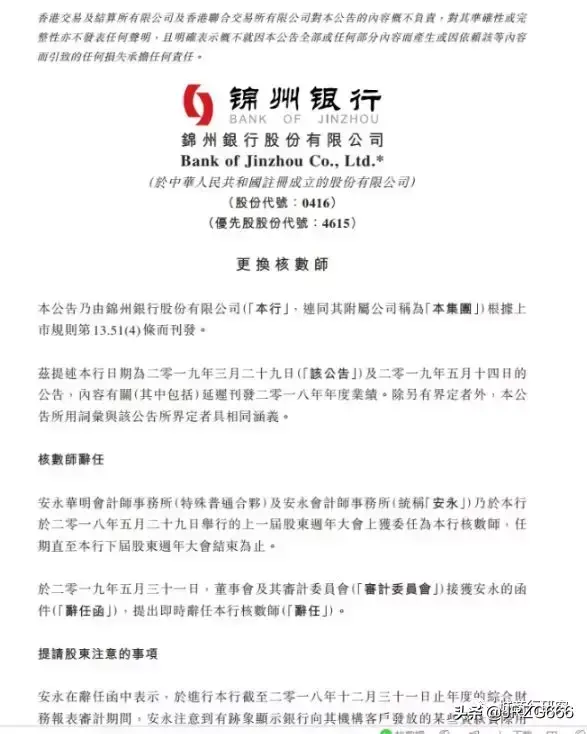

【无法完成审计程序,安永辞任锦州银行审计师】5月31日,锦州银行董事会及其审计委员会接获安永的辞任函,提出实时辞任该行核数师。安永在辞任函中表示,在进行锦州银行2018年度综合财务报表审计期间,安永注意到有迹象显示,银行向其机构客户发放的某些贷款实际用途与其信贷文件中所述的用途不一致。

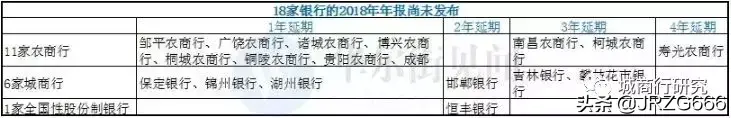

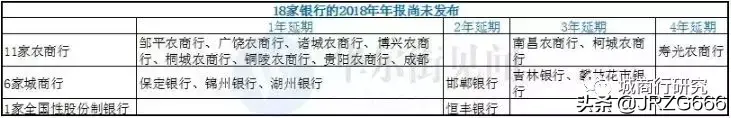

截至目前,仍有18家银行尚未披露2018年年报,其中包括11家农商行、6家城商行以及全国性股份制银行之一的恒丰银行。

票友—票据圈儿那些事 昨天

距离2018年年报的最终披露时间已经过去近两个月,上市公司仍然不知道何时才能披露年报。这家公司,就是H股上市的城商行锦州银行(00416.HK)。

按照《全国银行间债券市场金融债券信息披露操作细则》要求,发行了金融债、资本债的银行,在金融债券存续期内,发行人(银行)要在每年4月30日前披露年报。而公开信息显示,迄今为止,已有15家银行延迟披露年报,其中就包括锦州银行、吉林银行等三家城商行。

锦州银行是H股上市银行,该行于4月1日、5月14日两次公告延迟披露年报。由于年报未披露,锦州银行最新的资产质量情况无法得知,但第一财经记者调查发现,2018年以来,锦州银行多个客户发生债券、债务违约,其中个别单家客户在该行的贷款就达数十亿元,而这些客户中,不少又是锦州银行的主要股东。

可查信息显示,锦州银行的股东共对持有的该行股权进行了多达164次质押。在这些质押中,部分质权机构就是锦州银行下属村镇银行。更为蹊跷的是,该行四川、山东、北京、海南、福建等多个省份的异地股东,几乎不约而同的将所持股份质押给当地一家注册资金只有2000万元的典当行,而这家典当行与锦州银行又存在间接关联关系。

谜团1:不良贷款真实性存疑

从公开信息来看,锦州银行2018年年报“难产”与该行真实的不良贷款情况存在直接关系。

锦州银行5月14日公告称,核数师需要额外资料和文件,以完成有关该行2018年业绩的审核,而涉及的文件、资料,主要是该行向机构客户提供的、截至当年12月31日尚未结清的贷款,以进一步说明该等交易的商业逻辑及真实性,以及贷款的还款来源。

锦州银行并没有准确给出年报的披露时间。该行在公告中称,将尽快披露2018年年报,但根据目前可得资料,难以合理、准确地给出审核的预计完成日期,以及年报披露时间。

这已经是锦州银行第二次延迟披露年报。此前,4月1日,该行在港交所、中国货币网公告称,由于审计师仍未完成2018年年报审计,其2018年年报将延迟披露。从4月1日开始,该行股票已经停牌。

截至目前,锦州银行最新业绩披露仍停留在2018年半年报。2019年1月发行同业存单时,该行披露的数据还停留在2017年底,也没有提及2018年上半年的数据。

半年报数据显示,截至2018年6月底,锦州银行总资产7483.9亿元,同比增长3.5%,存、贷款余额为3516.2亿元、2406.1亿元,同比分别增长2.7%、15.1%,总负债6856.6亿元,同比增长3.4%。

锦州银行2018年半年报披露的资产质量数据并没有太多异常变化。数据显示,截至2017年6月底,该行不良贷款余额为20.1亿元,不良率1.06%,逾期贷款60.4亿元,逾期90天以上的约为35亿元,不良贷款偏离度约为175%。到了2018年6月底,锦州银行不良贷款余额31.3亿元,不良率1.26%;逾期贷款总额为63.9亿元,逾期90天以上的贷款32.2亿元,不良贷款偏离度在103%左右。该行不良贷款、不良率增加了11.2亿元、0.2个百分点,不良贷款偏离度同比下降了72个百分点。

疑问正在于此。按照上述数据测算,截至2018年6月底,锦州银行逾期贷款经同比增加了3.5亿元,而逾期90天以上贷款,则是同比减少了2.8亿元。

而在此期间,锦州银行的贷款规模却从2017年6月的1843亿元左右,增长到2305亿元,增加约462亿元,但逾期贷款、逾期90天以上贷款,几乎没有太多增长,拨备覆盖率却从300.33%,下降到242.1%,同比大幅下降58.23个百分点。

此外,该行的资本充足率也出现大幅下降。截至2018年6月底,该行资本充足率,一级、核心一级资本充足率分别为11.61%、9.57%、7.95%,同比分别上升0.64个、-0.38个、-1.23个百分点。

在此期间,锦州银行进行了两次大规模再融资。2017年10月,其在境外发行14.96亿元的优先股,约合人民币 99.44亿元。2018年3月,发行40亿元二级资本债,累计融资金额合计达140亿元左右。

锦州银行真正的不良贷款可能隐藏在大量的同业、投资资产中。截至2018年6月底,锦州银行投资证券及其他金融资产净额约4198亿元,占比56.1%,应收融资租赁款约76.6亿元,其他资产155.5亿元。而该行投资证券及其他金融资产中,包括债权投资631亿元,摊余成本计量的金融资产约3299亿元,理财产品投资约268亿元,受益权转让计划3346亿元,扣除减值准备后为3299亿元。锦州银行截至去年6月末7484亿元的总资产中,投资类资产占比56%,贷款占比不到1/3。投资类资产中,约八成为受益权转让计划,也即业内所称的“非标”。

锦州银行此前曾通过同业、非标等渠道,向客户提供大额融资。2015年4月,第一财经记者曾报道,锦州银行通过理财产品,以债务融资工具的形式,向港股公司汉能薄膜发电提供巨额融资。

2015年10月,锦州银行在招股说明书中承认,该行共计向汉能薄膜发电提供94.61亿元的资金,其中风险敞口27.7亿元。而截至2014年底,该行总资产、贷款、资本总额分别只有2506亿元、888亿元、191亿元。向汉能薄膜发电提供的资金,如果在表内进行,明显违反贷款集中监管规定。

另一方面,锦州银行的表外业务大幅增加,主要为承兑汇票和开出信用证。

截至2018年6月末,锦州银行表外规模1690.2亿元,较上年末增加24.2%;其中,承兑汇票规模1436.1亿元,较上年末增加36.2%;开出信用证166.8亿元,较上年末下降20.8%;贷款承诺44.0亿元,较上年末增加13.8%。

表外业务中,承兑汇票保证金存款294.9亿元,保证金覆盖比例20.5%,较去年末的19.3%有所上升。

谜团2:屡次卷入债务危机

2018年以来,锦州银行的多家企业客户先后发生债务危机,出现债券违约、借款逾期,部分企业的逾期金额超过百亿元之巨。根据新三板公司ST雷蒙德4月30日披露,2017年8月,该公司在锦州银行北京京广桥支行贷款6500万元,贷款期限三年,目前已经逾期。目前该借款已欠本金1950000.00元及部分利息。

2018年5月,由债券违约引发危机的*ST凯迪(1.050, 0.00, 0.00%),部分逾期债务也涉及锦州银行。公告显示,截至4月18日,*ST凯迪逾期债务达124亿元,其中包括锦州银行北京银行(5.850, -0.06, -1.02%)以产业基金名义提供的8111万元。

近期大量违规担保、债务逾期的*ST赫美(3.500, -0.18, -4.89%),也出现了锦州银行的身影。2017年6月,每克拉美(北京)钻石商场有限公司(下称“每克拉美”)向锦州银行贷款1.3亿元,由*ST赫美担保一年。担保到期后,在未经决策程序的情况下,*ST赫美就签署了续保协议。目前,贷款尚未偿还,担保也已逾期。

相较于上述逾期、违约贷款,宝塔石化集团有限公司(下称“宝塔石化”)的巨额贷款,对锦州银行造成的风险更大。

2018年7月,宝塔石化下属宝塔财务公司公告称,部分票据未能如期兑付。2018年11月,宝塔石化实际控制人孙珩超涉嫌犯罪,被采取强制措施。当年12月20日,孙珩超被公安机关正式逮捕。

宝塔石化的债务危机,波及多家金融机构。联合资信2018年7月26日发布的信用等级公告显示,截至2018年3月底,负债共计314.97亿元,主要合作银行授信总额为148亿元,其中未使用额度44亿元。

宝塔石化上述银行贷款中,同样出现锦州银行。联合资信公告显示,2018年3月底,宝塔石化银行授信中,最多的是甘肃银行50亿元,已使用43亿元;其次即为锦州银行,授信额度37亿元,已使用29亿元。

最近几年来,宝塔石化及其下属企业因发生金融借款、公证债权等债务纠纷,被交通银行、渤海信托、西藏信托、重庆银行、农银金融租赁、云南信托等多家金融机构起诉,部分案件已经进入执行阶段。

联合资信上述公告还显示,截至2018年7月11日,宝塔石化负债存在18笔、8.65亿元关注类贷款,已还清债务中,存在1笔不良、违约类贷款、23笔关注类贷款和43笔关注类银行承兑汇票。

谜团3:巨额的关联授信

除了屡次卷入违约风险、债务危机,锦州银行的大量贷款还流向了关联方,而融资方则为该行主要股东,上述宝塔石化等企业均与锦州银行存在间接关联关系。

2018年12月以来,债券多次异常波动的华泰汽车集团有限公司(下称“华泰汽车”)在锦州银行也进行了大额融资。曙光股份(4.830, -0.02, -0.41%)(600303.SH)2018年10月公告显示,当年9月28日,华泰汽车将持有的9789万股,质押给锦州银行。截至公告日,华泰汽车持有曙光股份1.33亿股,占比19.77%,已经全部质押。

启信宝信息显示,2018年11月以来,华泰汽车、曙光股份的股权多次被司法冻结。其中,华泰汽车持有的曙光股份在2018年12月被全部冻结。但华泰汽车在锦州银行的贷款是否发生逾期等风险,目前尚不清楚。

半年报数据显示,截至2018年6月底,荣成华泰汽车有限公司(下称“荣成华泰”)、银川宝塔能源化工有限公司(下称“宝塔精化”),分别持有锦州银行3.17亿股、2.5亿股,持股比例为4.68%、3.69%,分别为第二大股东、第三大股东,且持股全部处于质押状态。

而荣成华泰、宝塔精化两家企业分别是华泰汽车、宝塔石化下属成员公司。

启信宝资料显示,华泰汽车持有荣成泰通汽车销售有限公司(下称“荣成泰通”)100%股权,荣成泰通又持有北京瑞祥新能源电动汽车租赁有限公司100%股权,而后者又持有荣成华泰49%股权,而华泰汽车实际控制人张秀根为荣成华泰最终受益人之一。

宝塔精化则是宝塔石化的孙公司。资料显示,宝塔精化由宁夏宝塔能源化工有限公司100%出资,后者由宝塔石化、孙珩超分别出资92.73%、7.27%。相关资料显示,早在2015年以前,宝塔石化就从锦州银行获得巨额融资。

谜团4:蹊跷的股东质押

锦州银行在5月14日的公告中称,核数师要求补充的资料、文件,是截至2018年12月底尚未结清的贷款,以进一步说明该等交易的商业逻辑及真实性,以及贷款的还款来源。

第一财经记者调查发现,除了向股东提供大量关联贷款,锦州银行还存在一个更为奇怪的现象,即通过该行下属机构质押该行自身的股份。而这种情况已经屡次出现。

根据可查信息,锦州银行的股东,共对持有的该行股权进行了多达164次质押。在这些质押中,部分质权机构就是锦州银行下属村镇银行。

2016年12月,锦州恒升房地产开发有限公司将持有的锦州银行153万股、347万股股权,质押给锦州太和益民村镇银行,目前质押尚在有效期。

此外,辽宁锦兴电力金具科技有限公司在2016年3月、2017年4月,将持有的锦州银行股权分四次质押给锦州太和锦银村镇银行。锦州瑞龙实业集团则在2015年9月,将锦州银行200万股质押给锦州太和益民村镇银行,不过目前均已失效。

公开信息显示,锦州太和益民、太和锦银两家村镇银行,均由锦州银行控股,持股比例均为59.03%。

在锦州银行股东进行的股权质押中,受质最多的是一家名为锦州金桥典当有限责任公司(下称“金桥典当”)的典当行。资料显示,金桥典当注册资本仅为2000万元,大股东为锦州金桥投资有限公司(下称“金桥投资”),持股比例为50%,而金桥投资则为一名自然人,持股比例55.56%。奇怪的是,锦州银行的众多股东将持有的锦州银行股权质押给了这家典当行。第一财经记者调查发现,目前尚在有效状态的质押就包括辽宁金实集团有限公司质押的300万股,以及沈阳农业高新区国资经营有限公司、锦州华信资产经营集团等国企。

更为蹊跷的是,除了辽宁当地企业,甚至连远在海南、北京、河北、四川、福建、山东等地的股东,也不约而同的将所持锦州银行股权质押给金桥典当。这些异地股东质押的股权,不少尚在有效期内,如成都第一制药厂原料药有限公司、北京瑞祥泰装饰材料科技有限公司、海南军平贸易有限公司质押给金桥典当的2000万股、400万股、4300万股,目前均在有效期内。除了海南的部分公司外,其他多数股东在锦州没有设立分支机构。

这还不是全部。小股东之外,荣成华泰、宝塔精化两家主要股东质押给金桥典当的锦州银行股份目前分别有1.5亿股、2.5亿股在有效状态。此外,该行第五大股东青州泰和矿业有限公司,也多次将持有的该行股份质押给金桥典当。

宝塔石化、华泰汽车等众多股东,为何不约而同的将锦州银行股权质押给一家典当行?一家注册资金只有2000万元的典当行,如何有能力接受如此之多的股权质押?

值得注意的是,就是这家金桥典当,也曾与锦州银行存在关联关系。2007年、2008年年报显示,该行前十大股东中,有一家名为营口宝地房地产开发有限公司(下称“营口宝地”)的企业,持股数量为3000万股,为该行并列第十大股东。

营口宝地成立于2001年,由锦州宝地建设集团有限公司(下称“宝地建设”)持股86.2%。启信宝信息显示,营口宝地除了2017年3月变更经营期限,没有其他变更记录。而宝地建设恰恰是金桥典当的股东,持股比例为10%。

股权质押信息显示,至少在2015年,营口宝地仍是锦州银行股东。2015年9月,营口宝地曾将持有的2000万股,质押给广东某信托公司,但目前质押已经失效。

锦兴集团逾期,安永辞任锦州银行审计师

【无法完成审计程序,安永辞任锦州银行审计师】5月31日,锦州银行董事会及其审计委员会接获安永的辞任函,提出实时辞任该行核数师。安永在辞任函中表示,在进行锦州银行2018年度综 时间:2022-11-11

大规模网贷面临逾期不要慌,正确处理可保住征信并减小损失

近些年网贷的兴起,好多年轻人也开启了超前消费,一不小心没控制住,就会面临大规模网贷逾期,那么面对大规模网贷逾期该怎么处理呢?合理的处理顺序和处理方法,可以有效的减小还贷压力 时间:2022-11-11

财政部等4部门印发通知指导做好2022年国家助学贷款免息及本金延期偿还工作

关于做好2022年国家助学贷款免息及本金延期偿还工作的通知财教〔2022〕110号各省、自治区、直辖市、计划单列市财政厅(局)、教育厅(局、教委),新疆生产建设兵团财政局、教育局,中 时间:2022-11-11

信用卡,借呗,花呗,白条,金条如果宣布关闭,欠的钱怎么办?

随着社会不断进步,帮我们的生活带来了很多很多便利,比如:超市付款,直接扫二维码!KTV唱歌付款扫二维码,突然有需要急用钱时,支付宝的借呗,京东的金条,微信的微粒贷,都可以不用想别人伸 时间:2022-11-11

网贷逾期撤销找平台还是出资方,网贷转型小贷贷款人怎么办

来源:北京商报当前,一则由互金整治办和网贷整治办共同发布的《关于网络借贷信息中介机构转型为小额贷款公司试点的指导意见》(以下简称“指导意见”)引起行业轩然大波,随着该指导 时间:2022-11-11