来源:证券时报

图集

长租公寓行业近期频频“暴雷”,租金贷作为往日维持公寓扩张的主要资金来源,又一次被推上舆论风口浪尖。但是,租金贷真的是把长租公寓推向债务深渊的元凶吗?如果不是,长租公寓又是如何走到今天的?

刚刚撑过疫情封锁期的蛋壳公寓倒在了租房市场回暖的11月。

“最近租房的人多了,今天1天就有6个人来看房。”一位中介表示,其中很多是准备逃离蛋壳的“难民”。这些人重新找房时,再次遇到月付条件仍心有余悸,这时中介总会赶紧强调,“放心,不是租金贷”。

这一话术源于曾经选择月付的蛋壳租客正面临租金贷的困扰,即租房服务因公寓违约暂停后,租户与金融机构之间的债权债务关系在法律上不受影响,这意味着租金贷用户在贷款合同期内将承担双倍房租压力。也因此,租金贷这一信贷产品几乎成了人人喊打的过街老鼠,甚至不少维权租客要求提供租金贷的金融机构对蛋壳资金链断裂负责。

金融机构不免要为此叫屈。一位金融从业人士表示,无论从还款来源还是风险离散度来看,租金贷都堪称优质的消费信贷场景,其屡次成为长租公寓崩盘后的遗留问题,根本原因还在于一些租金贷产品早已由消费信贷产品异化成了融资工具。

事实上,蛋壳、青客等轻资产模式长租公寓运营商,也被称作“二房东”,其本来应有的商业模式是与房东签订5年到10年的长期合同锁定降低的租金和稳定的房源,再经过装修、隔断等处理,将房屋出租给租客,租客合约期通常为一年,租客支付的租金与支付给房东的租金之间价差,即租金差,构成长租公寓运营商主要收入来源。

但实际情况是,“二房东”为争抢房源不惜抬高收房价格,导致租金差微小、甚至倒挂,只好靠期限错配的租金贷填补现金流缺口。

需要注意的是,另有重资产模式的长租公寓运营商,如房地产旗下自持房产的龙湖冠寓等,本文所指的均为轻资产模式运营商。

缘起

“以前我们收来一套房,就拿根尺子往地上划出几个房间。”一位租赁行业从业者向证券时报记者描述几年前租房市场的“盛景”,“租户一个个排着队进来,我们就给他说,‘这里是床,这里是桌子,你租不租?’他不租后面有的是人租。”

在前述从业者印象里,2017年以前,租房市场需求大于供给,收房市场供给大于需求,租房中介坐稳收房价格与租金之间的价差——直到长租公寓“鲶鱼”到来。“它们(长租公寓运营商)进来后,市场的收房价格一下就高了起来。”他说,业主的选择多了起来,有些精明的业主甚至会把几个中介拉进一个群,以“拍卖”的方式“价高者得”。

“价高者”往往是有资本支撑的长租公寓运营商。据IT桔子统计数据显示,2017年,长租公寓受益于政策利好一跃成为投资“风口”,全年总融资额达32.425亿元,较上一年度增长199%,2018年该数据继续增至82.8亿元。

资金注入后,长租公寓规模快速扩张,短短两年内,头部运营商管理房源数量升至以十万计,较2015年普遍增长百倍。

如此高效的收房速度也为长租行业埋下“高收低租”的风险隐患——因高收低租囤积的大量房源成本较高,这些房源锁定期长达5~10年,相当于变相将长租公寓的固定成本锁定在市场较高的水平,而在收入端,租金随市场基本面波动,不确定性较大。

按照历史数据来看,长租公寓租金收入难以覆盖成本。以蛋壳公寓为例,其2017年、2018年和2019年的租金费用成本分别占收入的77.9%、81.2%和89.8%。扣除租金成本后,微小的利润空间根本不足覆盖其他运营成本。财务数据显示,蛋壳公寓2019年营业成本占收入的比重为144.2%,即使剔除与经营房源规模不直接相关的成本,该比例依然高达108.88%。

这意味着如果没有外部资金补充,长租公寓在既有规模下维持运营,其流动资金将迅速抽干,如果保持过去的经营效率进行扩张,则会陷入规模越大亏损越多的循环。

两难之下,长租公寓通常选择的是继续扩张,而规模扩张的最终目的,其实是寻求外部资金补充经营现金流缺口。

从蛋壳公寓年报来看,长租行业的外部资金来源主要为战略投资资金、银行借款和租金贷。新派公寓CEO王戈宏曾在受访时表示,投资方针对长租公寓的估值只看规模,不看地理布局,不看租客的支付能力,也不看品牌影响力,估值要素严重缺失,这也促使长租公寓沉迷于以规模称王的发展模式。前我爱我家联合创始人胡景晖也称,长租公寓的模式“不是toC,也不是toB,是toVC的”。

而作为长租公寓另一重要资金补充工具的租金贷,本质上是以租客信用作为信贷资产、以租客支付租金作为还款来源,因此,要获取租金贷,长租公寓就必须回到扩大房源规模、招揽新房客的老路。

可以想见,长租公寓被绑架在疯狂扩张的这辆战车上骑虎难下。

业内人士认为,如果经济环境向好、租金上浮,或运营时间足够长,后续收房价格回归理性、平滑成本,长租公寓还有可能迎来黎明。但在疫情阴影下,空置率和违约率双双上升,长租行业长夜难明,两家成功赴美上市的长租公寓——蛋壳、青客也在今年双双倒下。

异化

随着长租公寓危机屡屡爆发,围绕租金贷的争议也日益高涨。

“租金贷是租客和银行之间的事。”一家长租公寓前员工认为。

仅从法理而论,确实如此。北京市京师律师事务所律师孟博解释,在“租金贷”中,涉及的法律关系包括:长租公寓与房主之间的房屋租赁法律关系、长租公寓与承租人之间的转租法律关系、承租人与金融平台之间的贷款法律关系等。前两个法律关系出现问题,或者解除后,第三个法律关系并不当然解除。因此,长租公寓对房主违约后,承租人除了可能要面临“无家可归”的局面外,还得按期向金融机构偿还贷款。

从风控角度看,租金贷也无可厚非。IPG中国区首席经济学家柏文喜表示,首先,租金贷具备明确的还款来源,也就是租客支付的租金;其次,租金贷的信用主体是租客,足够分散,风险离散程度高,大面积违约风险小,这样的信贷场景在金融逻辑上是没有问题的。

但在现实情况中,本是满足租客消费信贷需求的租金贷,已异化为长租公寓的主要融资工具,长租公寓成了租金贷真正迫切的需求方。

“目前,我们大量的资金来源包括与租金融资相关的金融机构的预付款以及居民预付款。”蛋壳公寓在2019年年报中称,与租金融资相关的金融机构的预付款即指租金贷。年报显示,2019年,蛋壳公寓融资来源中,租金贷占比过半。

此外,2017年、2018年和2019年,共有91.3%、75.8%和65.9%的蛋壳公寓租客采用了租金贷。青客公寓也不遑多让,截至2019年度,使用租金贷的青客公寓租客占比为62.6%。而胡景晖公开表示,从市场调研结果来看,只有30%的租客有使用租金贷的真实需求。

“金融机构的信贷风险实际已由作为信贷主体的租客转移到作为助贷机构的长租公寓身上。”一位金融从业者说。

长租公寓也曾寄希望于开拓其他融资渠道,以降低对租金贷的依赖。2017年1月,魔方公寓发行长租行业首单资产证券化(ABS)产品,发行总额3.5亿元,底层资产为预期租金收入和租金贷,自如等长租公寓也陆续跟进。但2018年以后,跑路、暴雷事件彻底破坏了长租行业的市场信用,此类ABS产品逐渐销声匿迹。

这也与长租公寓自身迟迟无法盈利有关。柏文喜表示,长租公寓现金流迟迟无法转正,难以满足ABS投资者的需求。

另一位资产证券化研究人士则表示,长租公寓发行ABS的核心问题在于其基础资产是租金贷,在这一模式下,其本质与租金贷相同,都是信用风险错配,等于空手套白狼。“国外大部分公寓发行资产证券化产品都是以自持物业产权作为基础资产,但国内这些采用轻资产运行模式的‘二房东’们,没有自持物权,以租金贷发ABS,其融资信用主体从租赁机构变成租客,这还谈什么融资?”

随着经营风险开始暴露,资本趋于谨慎,融资渠道渐少,租金贷几乎成为长租公寓“骑虎难下”的最后选择,仍留在局中的金融机构,也在无意中成了长租公寓“接盘方”。

事实上,自2018年,长租行业现金流危机开始浮出水面,平安银行、招商银行等大行已陆续对租金贷按下暂停键,但仍有多家金融机构涉足其中。青客公寓年报披露,其与11家金融机构建立了合作,其中包括上海华瑞银行、网商银行等民营银行。此次蛋壳风波也将主要合作方微众银行卷入其中。

也有国有大行设计的租金贷产品可绕过“二房东”直达业主。建设银行于2017年率先推出全国首个个人住房租赁贷款产品“按居贷”,据了解,该贷款申请成功后,将直接通过建行自建的租赁平台建融家园拨付给房东,不会在中介处形成资金沉淀。

前路

日前,我爱我家将接手蛋壳的市场传言迅速发酵,引发资本市场异动。但一位知情人士告诉证券时报·券商中国记者,蛋壳公寓资金缺口巨大,总敞口或达百亿,多家潜在投资方在初步接洽后,都不愿接下这个烫手山芋。

“蛋壳的结果可能就是把还有价值的资产清理出来,找其他企业来接手。”柏文喜判断,对任何公司而言,直接将蛋壳公寓整体承接都存在较大的顾虑,但如果将其收房协议、租房合同形成的债权债务关系进行清理,或许还能找到承接方。

这一处理方式已有先例。记者从一位业主处获悉,今年上半年,资金运转困难的青客公寓就将部分房源转让给了建行旗下的建融家园,其中也包括他交与青客托管的房源,目前该名业主已与建融家园重新签约。

值得注意的是,市场翘首以盼的长租行业监管规范已在路上。今年9月8日,住建部发布的《住房租赁条例(征求意见稿)》已拟将长租公寓“租金贷”纳入监管范畴,支持直辖市、设区的市级政府建立住房租赁资金监管制度,并提出拓宽长租行业融资渠道,包括支持发展房地产投资信托基金,支持住房租赁企业发行企业债券、公司债券、非金融企业债务融资工具等公司信用类债券及资产支持证券,专门用于发展住房租赁业务等。

中国社会科学院金融研究所金融科技研究室主任尹振涛表示,目前已出台的监管文件多属地方政府的部门规章,针对的对象是长租公寓而非金融机构,例如部分地区推出的风险防控金模式等,或对企业正常的商业运行造成影响。

“从金融监管入手可能对规范长租行业更有效,但这还需要多部门进行联动。”他表示,实际上,租金贷模式更类似于助贷模式,这类业务模式在金融监管政策上是有范例的,所以现在主要问题是如何执行。

对此,他建议,首先,金融机构要对场景方资质进行风控,选择合规、合法的机构;第二,双方的权责利关系应明晰,流程要严格把控;最后是专款专用和资金安全问题,不能挪用客户资金,或采用银行存管方式。工商执法部门则可以从收费期数等方面进行限制。

“目前多地地方政府组建了联合工作整治小组,由住建局牵头,相关部门配合,摸查辖区内长租公寓中介机构开展租金贷业务的情况,以及涉及租金贷规模。”一位地方金融监管研究院人士透露。

他认为,中低收入消费者存在真实的租金贷需求,未来应该不会完全禁止租金贷,而是会在存量的基础上进行整顿使之规范化,特别是加强租金账户监管,实时监控资金流向。

“必须彻底推翻利用租金贷杠杆拼规模的行业现状,回归吃租金差的商业模式,行业才有健康可持续发展的可能。”柏文喜说,“否则,这个行业就没有未来。”

责任编辑: 游苏杭

章雅琴:个人征信里显示的“呆账”怎么处理?

文 | 章雅琴 会融集团创始合伙人&投资人 去年,一位老板找我咨询,要办一笔50万的贷款。 凡贷款,必看征信。 如果有人和你说,不用看征信,直接申请就行。 那,你基本就作为小白鼠被 时间:2022-11-11

天内的逾期会影响征信吗,逾期一两天上征信吗?多久上征信?会产生哪些影响

现在贷款已经是生活中很常见的现象,贷款逾期也是近年来听过很多的一个词了。那么一旦贷款产生逾期,后果有多严重呢?贷款逾期一般分为有两种:短期逾期贷款机构对于借款人短期内的 时间:2022-11-11

微博逾期五天发短信说要上门,上海连续辟谣被打脸

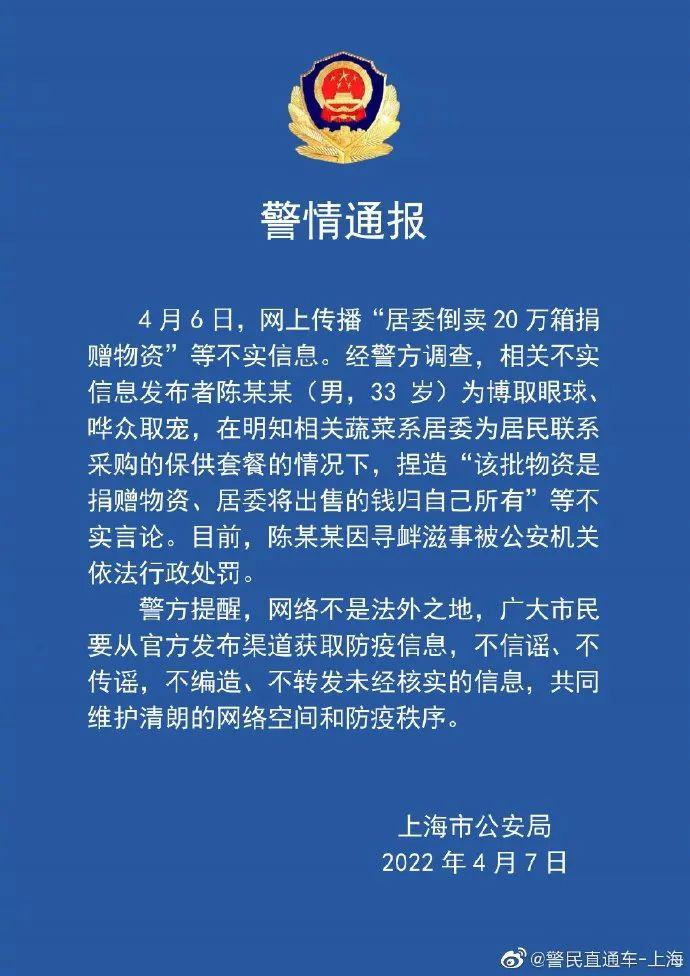

来源:新华网连日来上海疫情备受关注在汹涌的疫情之下各种各样的谣言层出不穷混淆着大众视听也阻碍了疫情防控请大家注意鉴别虚假信息以下这些,都是谣言!1 居委倒卖20万箱捐赠物 时间:2022-11-11

她25岁,透支花呗3000元逾期3月未还,看到征信报告时抱头痛哭

在互联网金融飞速发展的今天,大家对蚂蚁花呗、借呗、京东白条等金融消费产品的依赖越来越严重的,但是由于消费观念过于超前、消费不加节制等原因,导致很多人面临借款到期还不上 时间:2022-11-11

花呗逾期一天有违约金,支付宝花呗逾期10000会起诉

现在使用支付宝蚂蚁花呗和蚂蚁借呗的小伙伴们越来越多。的确,支付宝上借钱非常方便。不仅不用办理一大堆手续。放款也十分迅速。不过小编在这里提醒大家,花呗好用归好用使用过 时间:2022-11-11